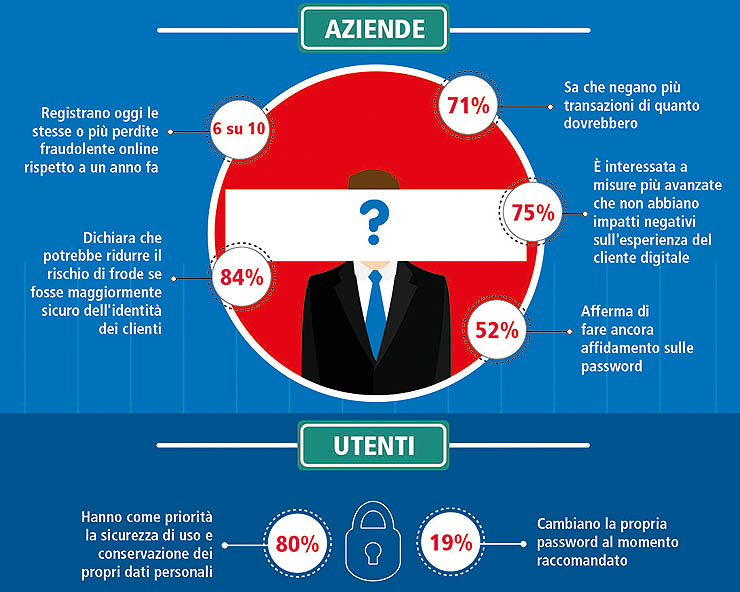

Per Global Fraud & Identity Report 2018 di Experian, la maggioranza delle aziende ridurrebbe le frodi informatiche se fosse più sicura dell’identità dei clienti. L’indagine, che ha coinvolto oltre 5.500 consumatori e 500 dirigenti aziendali in 11 mercati in tutto il mondo, compresa l’Italia, dà un quadro generale della situazione attuale delle frodi informatiche, delle tendenze di sviluppo di un problema non sottovalutabile e di come combatterlo efficacemente. I risultati si inseriscono in un contesto nel quale 6 aziende su 10 stanno registrando lo stesso numero di perdite fraudolente online rispetto a un anno fa, e in alcuni casi un aumento, e la digitalizzazione delle transazioni commerciali registra una crescita inarrestabile.

Il dato più rilevante è che la prima causa che rende possibili le frodi è la mancanza di certezza nell’identità del cliente (84%). Considerando che per l’80% dei consumatori la priorità è la sicurezza di uso e conservazione dei propri dati personali, appare evidente che l’adozione delle soluzioni per acquisire e assicurare la gestione sicura e protetta dei dati è il fattore centrale che le aziende devono affrontare.

Cristina Iacob, Commercial Strategy Director Italia di Experian

Il riconoscimento del cliente è un falso problema. Tutti noi amiamo essere riconosciuti quando andiamo in un negozio o al ristorante e siamo soddisfatti se veniamo trattati bene proprio in funzione del nostro ruolo di clienti conosciuti. Il riconoscimento aiuta a stimolare la fiducia e questa ci fa sentire sicuri e protetti. La fiducia è la valuta del commercio digitale. Il punto sta nelle modalità con le quali ti chiedo le informazioni per poterti riconoscere quando il rapporto è online anziché fisico.e

Il 75% delle aziende del campione del Global Fraud & Identity Report ha manifestato interesse per misure più avanzate che non abbiano impatti negativi sull’esperienza del cliente digitale.

È in quest’ottica che Experian ha sviluppato un’offerta completa di servizi e soluzioni in grado di affiancare le società nel creare un’esperienza positiva verso i loro clienti e al tempo stesso di prevenire e contrastare i tentativi di truffa in modo efficace.

In un ambito delicato e rischioso come quello dei finanziamenti, ad esempio Experian ha sviluppato Detect Plus, sistema intelligente che verifica in tempo reale il rischio di frode associato alle richieste di finanziamento. Basato su algoritmi evoluti di verifica e integrazione delle informazioni del Credit Bureau Experian, Detect Plus segnala anomalie o incongruenze nelle richieste di credito, consentendo di evidenziare sia possibili frodi poco “sofisticate”, sia eventuali casi più complessi.

FraudNet è invece la piattaforma di nuova generazione, realizzata dagli esperti di frodi di Experian, che analizza tutti i possibili collegamenti tra informazioni apparentemente slegate, riconoscendo rapidamente correlazioni nascoste ed organizzazioni fraudolente. Aspetto non secondario, la piattaforma vanta un tasso di falsi positivi tra i più bassi del settore.

Cristina Iacob, Commercial Strategy Director Italia di Experian

Il problema è culturale, prima ancora che tecnico. Che si tratti di aprire un nuovo account, accedere a un account esistente o effettuare una transazione, il 52% delle aziende del campione del Global Fraud & Identity Report afferma di fare ancora affidamento sulle password come loro prima forma di autenticazione. Ma dato che solo il 19% degli utenti cambia la propria password al momento raccomandato, quello che è ritenuto lo strumento principe per la sicurezza si può trasformare nella più grande falla e apertura per le frodi. La soluzione è complessa e richiede conoscenza e competenze specifiche nella scelta degli strumenti opportuni.